A vueltas con el concepto de "importe neto de la cifra de negocio" tras el RD 9/2011

Francisco Javier Iniesto Trecu

Asesor fiscal.

Máster en Tributación y Asesoría Fiscal por el CEF.

Miembro de la ACEF.

La cifra de negocios es una magnitud definida por la normativa contable como el importe de las ventas y de las prestaciones de servicios u otros ingresos correspondientes a las actividades ordinarias de la empresa, menos el importe de cualquier descuento (bonificaciones y demás reducciones sobre ventas), menos los impuestos que, como el IVA, deban ser objeto de repercusión.

Foto de Stock.XCHNG

Por lo tanto, solo se incluirán las subvenciones que formen parte del precio de venta o que se concedan en función de las unidades vendidas. También estarán comprendidas en esta magnitud las permutas comerciales de bienes o servicios propios de la actividad de la empresa, o los importes procedentes de la participación en UTE. Por el contrario, no corresponderá incluir el importe de bienes y servicios cuya contraprestación no sea monetaria y se califiquen como permuta no comercial o los ingresos financieros de las ventas a plazos.

Este concepto es importante calcularlo exactamente porque tiene una enorme repercusión en el ámbito tributario para determinar si la entidad puede o no aplicar el régimen especial de empresas de reducida dimensión, para saber si tiene que elaborar o no la documentación de operaciones vinculadas, para la aplicación del tipo reducido de micro pymes, para conocer si tiene que satisfacer o no el IAE o, en el ámbito mercantil, por ejemplo, para estar sometidos o no a la obligación de auditoría.

La Consulta Vinculante V2106-10, del 22 de septiembre de 2010, de la Subdirección General de Impuestos sobre las Personas jurídicas, literalmente señala que “cuando la entidad forme parte de un grupo de sociedades, el importe neto de la cifra de negocios del grupo se calculará como la suma del importe neto de la cifra de negocios de cada una de las entidades pertenecientes al grupo, sin considerar las eliminaciones por operaciones internas”.

Por ello, y dentro del pool fiscal, cada vez que acudíamos al concepto de importe neto de la cifra de negocios teníamos que tener en cuenta el Artículo 42 del Código de Comercio, el cual se refiere, a su vez, al inabarcable y muchas veces difícilmente interpretable concepto de grupo mercantil, que en síntesis establece que habrá grupo cuando una sociedad ostente o pueda ostentar directa o indirectamente el control de otra u otras.

Este concepto es importante calcularlo exactamente porque tiene una enorme repercusión en el ámbito tributario

Pues bien, y dicho lo anterior, queremos traer ahora a colación la reciente modificación introducida por el RD 9/2011 y que será objeto de aplicación (ya lo ha sido en relación a los pagos fraccionados del Impuesto sobre Sociedades referidos al ejercicio 2011) al próximo impuesto directo anual de las personas jurídicas. Personalmente, me gusta acudir a la exposición de motivos de cada norma para saber en qué está pensando el legislador y cuáles son sus objetivos (esto a veces resulta importante, ya que de la lectura de la norma no se infiere de forma clara, y en ocasiones, cuál es la aplicación práctica de la modificación). Así, se dice en esta ocasión:

“En lo que se refiere al Impuesto sobre Sociedades, las medidas que cabe adoptar, que se regulan en el artículo 9 del presente Real Decreto-ley, deben ir dirigidas a las más grandes empresas, por considerarse que aquéllas que presentan beneficios tienen en estos momentos una mayor capacidad económica para realizar una aportación temporal adicional que contribuya a la sostenibilidad de nuestras finanzas públicas. Debe destacarse que, en ningún caso, las medidas propuestas suponen incrementos impositivos, sino cambios en la periodificación de los ingresos tributarios para anticipar la recaudación del tributo y favorecer el cumplimiento de los objetivos de reducción del déficit público en el corto plazo.

Para ello, se modifica el régimen legal del Impuesto sobre Sociedades para elevar el porcentaje de cálculo de los pagos fraccionados que deben realizar las grandes empresas que facturan más de 20 millones de euros, aunque de hecho dicha elevación es más notable en el caso de aquellas cuya cifra de negocios anual supera la cifra de sesenta millones de euros.

Con el mismo propósito, y siempre en relación con las más grandes empresas, se establecen límites de aplicación temporal a la compensación de bases imponibles negativas procedentes de ejercicios anteriores, distinguiendo nuevamente entre las empresas con facturación superior a los veinte y sesenta millones de euros”.

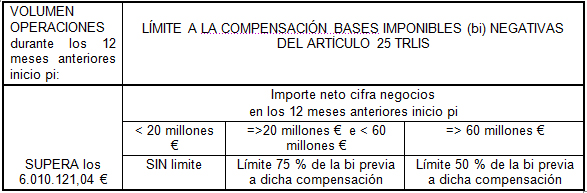

Tabla 1

Por tanto, con dicho objetivo, y de forma esquemática, la modificación introducida en el Artículo. 9 del mencionado Real Decreto Ley sería en síntesis la que sigue: (Tabla 1)

Con efectos exclusivamente para los períodos impositivos (pi) que se inicien dentro de los años 2011, 2012 y 2013, se introducen las siguientes modificaciones en el régimen legal del Impuesto sobre Sociedades, aprobado por el Real Decreto Legislativo 4/2004, de 5 de marzo:

Tras esta modificación, pensemos en una sociedad que pertenece a un grupo mercantil a los efectos del Artículo 42 de Código de Comercio comentado (mediante una simple estructura “paraguas” dividida en tantas sociedades como unidades de negocio y todas ellas participadas íntegramente por una sociedad que dirige y gestiona las participaciones), y que durante el ejercicio 2010 ha tenido que aportar un inmueble a una entidad financiera (dación en pago) para soltar lastre (quitarse deuda inasumible) y que durante el ejercicio 2011 ha tenido un beneficio extraordinario, motivado por ejemplo, porque ha ganado un pleito de ejercicios anteriores, periodos, para más inri, donde había generado importantes bases imponibles negativas. Para verlo, como mejor se ven estas cosas, de forma cuantitativa, pensemos también en:

- Dación en pago: el volumen de operaciones a efectos del artículo 121 LIVA obtenido en 2010 fue de nueve millones de euros.

- El importe neto de la cifra de negocios obtenido por la sociedad en 2010 fue de nueve millones de euros.

- El importe neto de cifra de negocios del grupo mercantil al que pertenece y que tendrá que tener en cuenta para saber, por ejemplo, si es o no empresa de reducida dimensión es de 25 millones de euros.

- La base imponible de la sociedad en 2011 es de tres millones de euros.

- Las bases imponibles negativas de ejercicios anteriores a 2011 son de 10 millones de euros.

En esta situación, si interpretamos, conforme a la modificación operada por el RD 9/2011, que el importe neto de la cifra de negocios obtenida en los doce meses anteriores a 2011 es la del grupo, nos encontramos con la desagradable situación de que en 2011 habrá que pagar impuesto directo por al menos un 25% de la base imponible obtenida (solo podríamos compensar el 75% de la base imponible con bases imponibles de ejercicios anteriores, ya que entenderíamos que el importe neto de la cifra de negocios obtenida en los 12 meses anteriores al inicio de 2011 ha sido de 25 millones de euros).

Creo entender que el legislador ha querido referirse al concepto de importe neto de cifra de negocios del sujeto pasivo único

Por el contrario, si interpretamos que el importe neto de la cifra de negocios obtenida en los doce meses anteriores a 2011 es el de la propia sociedad, como sujeto pasivo único, nos encontraríamos con que no tendría que pagar impuesto, ya que podría compensar la base imponible positiva obtenida en 2011 con las bases imponibles negativas de ejercicios anteriores que podrían ser aplicadas sin ninguna limitación.

En mi opinión, creo entender que el legislador ha querido referirse al concepto de importe neto de cifra de negocios del sujeto pasivo único, ya que si hubiera querido referirse al importe neto de cifra de negocios de sociedades que pertenecen a un grupo mercantil lo hubiera dicho de forma explícita, como en otros casos, como por ejemplo en el Artículo 108 LIS, lo ha contemplado. Esta interpretación, en todo caso subjetiva, pero basada en la literalidad de la norma, se complementa con pronunciamientos internos de la propia Agencia Tributaria (nota de la AEAT sobre pagos fraccionados, tras la reforma introducida por el RD 9/2011, evacuada el día 19 de octubre de 2011). La AEAT aclara que, en el caso de un grupo que tributa bajo el régimen de consolidación fiscal, el importe neto de la cifra de negocios a tener en cuenta es el del propio sujeto pasivo único (suma del importe de cada una de las sociedades del grupo fiscal del ejercicio precedente) y no el importe neto de la cifra de negocios del grupo mercantil (conceptualmente distinto al concepto de grupo a los efectos del régimen de consolidación fiscal).

En conclusión, otro ejemplo más de lo bonito e interesante en que se convierte el derecho tributario a la sazón del poder legislativo (bueno, para ser más exactos, a la luz del poder ejecutivo a través de sus normas de ¿urgente y extraordinaria necesidad?).