El valor de la experiencia del cliente en la banca digital

Javier Cabezas Arias

Profesor del CEF.- y de la UDIMA

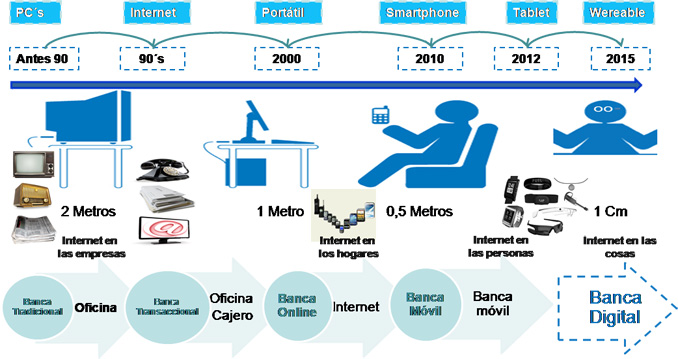

La banca digital es una realidad que determina las estrategias marcadas por las entidades financieras a nivel mundial. El cliente define sus prioridades exigiendo una experiencia diferente, inmediata y digital.

La combinación de ambos mundos, banca digital y experiencia de cliente descubre la experiencia del cliente digital, imprescindible en la actualidad en todos los sectores de la economía, pero particularmente relevante en la construcción del sector bancario futuro.

En esta transformación digital, la experiencia de cliente cobra un claro protagonismo como medio imprescindible para conectar y conseguir el compromiso de los clientes y la sostenibilidad futuro del modelo de negocio bancario.

Muchos son los términos utilizados que pretenden definir el concepto de experiencia de cliente, tales como diseño, experiencia de usuario, innovación o satisfacción de cliente. Utilizando la figura del señor andando por el parque como ilustrativo, se puede delimitar la experiencia de cliente a través de los siguientes pasos:

1. Diseño: es el camino que la entidad determina a través de medios tecnológicos para que transite el cliente a través de ellos.

2. Experiencia de usuario: es el recorrido que el cliente elige y que no suele coincidir con el diseño original realizado por la Entidad.

3. Innovación: es el proceso de hacer coincidir el diseño con la experiencia de usuario.

4. Satisfacción del cliente: se produce cuando el cliente percibe que se ha realizado el proceso de innovación y su resultado se ajusta a sus necesidades.

Los principales cambios de la revolución digital en las entidades deben partir del entendimiento de la experiencia de sus clientes. En su identificación debe primar el enfoque de rentabilidad aplicado con éxito en otros sectores. De esa forma se ha evolucionado un producto commodity como el grano de café (con un precio de 0,01-0,02 céntimos de dólar) a una taza de café de Starbucks con un precio medio que alcanza en el mercado entre los dos y cinco dólares.

Esto lleva a preguntarse si esta rentabilidad de la experiencia es trasladable al sector bancario. Para ello es clave determinar la existencia de clientes y de mercado. El sistema financiero español presenta una media del 20% de clientes multicanales y el 5% de sus productos se venden a través de medios alternativos a las oficinas (web, móvil, cajeros y banca telefónica, principalmente). Estas cifras son muy similares a las de líderes mundiales como Inditex, Carrefour o Fnac y los crecimientos son exponenciales en 2015. BBVA ha multiplicado por tres la venta de préstamos al consumo (desde el 9% al 24%) y Bankia por cuatro, hasta el 34%. El 20% de los fondos de inversión de Caixabank se comercializan a través de la web y el móvil y el 18% de los seguros del Banco Santander.

Por tanto se confirma la realidad del mercado y el “momentum” de la experiencia digital bancaria. Y la reacción tiene que ser rápida y sostenida en el tiempo, ya que la amenaza de los “grades digitales” es real en determinadas partes de la cadena de valor (no en toda la cadena ya que no desean ser Bancos). Seguramente esta amenaza a medio y largo plazo es mayor que la atribuida a las Fintech, que viven un momento de esplendor pero también cierta burbuja que llevará a un proceso de consolidación donde sólo las más grandes lucharán por su supervivencia o incluso terminarán siendo adquiridas posteriormente por los Google, Apple, Facebook o Amazon.

El proceso para poder llevar a cabo con éxito la experiencia digital del cliente comprende tres etapas fundamentales:

1. Comprensión y re-imaginación del “(customer journey).

2. Redefinición de los procesos operativos.

3. Identificación y selección de nuevos modelos de negocio.

La primera consiste en identificar los pasos que recorre el cliente a través de los mapas de su experiencia y los puntos clave de contacto (web, redes sociales, comparadores, tutoriales, blogs, etc). Se deben priorizar los “momentos de la verdad” como la diligencia que requiere la información bancaria de un causante ante la sucesión testamentaria, o el envío de dinero de un padre a su hijo en el extranjero o la habilitación de una tarjeta o de un límite de crédito en un viaje internacional. Esta sencillez e inmediatez en la experiencia se contempla en ImaginBank de Caixabank, el primer banco que opera exclusivamente con el móvil en España.

El sistema financiero español presenta una media del 20% de clientes multicanales

La segunda etapa es la redefinición de los procesos. Bankia realizó esta reconfiguración de procesos y los aplicó a un nuevo modelo de distribución a través de sus más de 120 oficinas “ágiles” lanzadas hace dos años. En la actualidad permite realizar en ellas cualquier tipo de operación a un cliente en menos de 10 minutos, operando 80.000 clientes diariamente en un horario de 8:15-18:00 horas.

El tercer reto (y probablemente el más difícil de afrontar) consiste en identificar y seleccionar nuevos modelos de negocio. La calidad de la ventaja competitiva se puede resumir y en orden de mejor a peor, por el posicionamiento competitivo de la entidad que se determina si es la “única”, la “mejor” o la “más barata”, teniendo en cuenta la competencia y no solo la de su propio sector. Los nuevos modelos de negocio deben basarse en las principales fuentes tradicionales de la banca, los datos e información de clientes, el control de los riesgos y de la seguridad y en un profundo conocimiento del ciclo de vida del cliente. Todo ello apoyado en activos presentes como la red de oficinas y de cajeros y la banca por internet y móvil.

Ejemplos exitosos de evolución de los negocios tradicionales de la Banca afectan al ahorro (Coinc de Bankinter), pagos inmediatos (Twyp de ING), inversión (Robinhood de Google), préstamos (Arboribus) o cambio de divisa (Kantox) donde se combinan las soluciones aportadas desde los propios Bancos o desde actores externos disruptores.

Basan su sencillez en la utilización del número móvil o dirección de correo electrónico, en sustitución del complejo número de cuenta bancario.

En el futuro seguiremos presenciando actores que pretendan arrebatar parte del negocio tradicional de los bancos profundizando en su desintermediación, apoyados en nuevas tecnologías como el Blockchain, big data o la inteligencia artificial que encontrarán justificación en las preferencias del cliente.

Solo si la banca recorre este camino y le otorga la importancia que merece al cliente enmarcada en la estrategia de banca digital se podrá rebatir la frase pronunciada por Bill Gates: “We need banking but we don’t need banks anymore” (necesitamos servicios bancarios, no bancos) y esta quedará tan obsoleta como su anterior predicción “nadie va a necesitar más de 640 Kb de memoria en su ordenador personal”.

Otros artículos del autor: