Contabilización del impuesto sobre beneficios en los estados financieros

Los efectos del artículo 5 de la Resolución del ICAC

SRB

Lusi. Rgbstock

La NRV 13.ª del PGC Impuestos sobre beneficios, señala en relación a los activos fiscales por impuestos diferidos “que de acuerdo con el principio de prudencia, solo se reconocerán activos por impuesto diferido en la media en que resulte probable que la empresa disponga de ganancias fiscales futuras que permitan la aplicación de estos activos”. Las partidas que componen los créditos señalados son las siguientes:

- Activos por diferencias temporarias deducibles.

- Derechos por deducciones y bonificaciones pendientes de aplicar.

- Crédito por pérdidas a compensar del ejercicio.

De ellas, las más importante y habitual es la última, cuyo origen es la posibilidad de compensar las bases imponibles que surgen en la liquidación del impuesto sobre sociedades con futuras bases imponibles positivas futuras, sin ningún límite de plazo en la normativa fiscal.

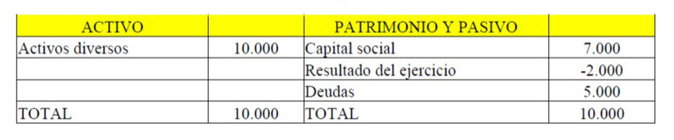

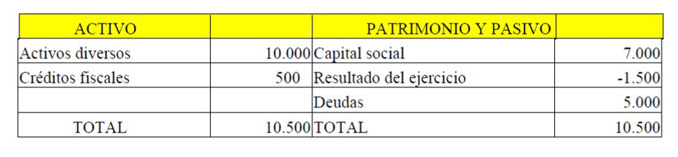

Debido a la ausencia de unos límites o casos concretos que delimitasen la aplicación del principio de prudencia establecido por la NRV 13ª del PGC, ha sido bastante habitual desde la entrada en vigor del PGC actual el que las empresas activasen los créditos fiscales lo que permite un aumento del patrimonio. En los balances siguientes se puede observar el efecto de haber o no activado estas partidas.

Balance 1

Balance 2

La Resolución del Instituto de Contabilidad y Auditoría de Cuentas del 16 de febrero de 2016 sobre la contabilización del impuesto sobre beneficios en su artículo 5 aborda el problema y además de recoger los párrafos de la NRV 13ª del PGC, establece unas pautas bastantes precisas para la contabilización de los activos por impuestos diferidos y, concretamente señala: “Salvo prueba en contrario, no se considera probable que la empresa disponga de ganancias fiscales futuras en los siguientes supuestos:

a) Cuando se prevea que su recuperación futura se va a producir en un plazo superior a los diez años contados desde la fecha de cierre del ejercicio, al margen de cuál sea la naturaleza del activo por impuesto diferido […].

b) En el caso de tratarse de créditos derivados de deducciones y otras ventajas fiscales pendientes de aplicar fiscalmente por insuficiencia de cuota, cuando habiéndose producido la actividad u obtenido el rendimiento que origine el derecho a la deducción o bonificación, existan dudas razonables sobre el cumplimiento de los requisitos para hacerlas efectivas.

Adicionalmente, en relación con el derecho a compensar pérdidas fiscales se observarán las siguientes reglas:

a) La obtención de un resultado de explotación negativo en un ejercicio, no impide el reconocimiento de un activo por impuesto diferido. No obstante, cuando la empresa muestre un historial de pérdidas continuas, se presumirá, salvo prueba en contrario, que no es probable la obtención de ganancias que permitan compensar las citadas bases.

b) Para poder reconocer un activo debe ser probable que la empresa vaya a obtener beneficios fiscales que permitan compensar las citadas bases imponible negativas en un plazo no superior al previsto en la legislación fiscal, con el límite máximo de diez años contados desde la fecha de cierre del ejercicio, salvo prueba de que será probable su recuperación en un plazo mayor, en aquellos casos en los que la legislación tributaria permita compensar en plazos superiores o no establezca un límite temporal para poder practicar la compensación.”

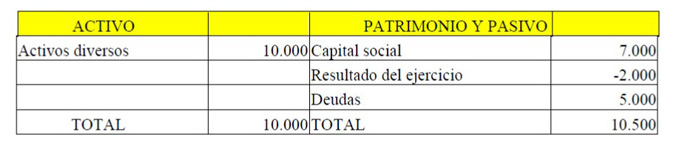

En definitiva, esta norma ha delimitado claramente cuando se pueden activar los créditos de base imponibles negativas y endureciendo las condiciones para su activación. La consecuencia inmediata es que empresas que habían activado los créditos de bases imponibles se han visto obligadas a eliminar estas partidas en el año 2016 de tal forma que la pérdida la soporta el resultado del ejercicio. Así esta eliminación produciría los siguientes efectos en el a partir del balance 2.

Balance 3

Más allá del castigo al resultado del ejercicio habría que tener en cuenta los efectos colaterales que se producen, sobre todo en el ámbito del análisis de los estados financieros, entre los que podemos señalar: aumento de los indicadores de los ratios de endeudamiento, disminución de la rentabilidad económica y financiera. Ahora bien, el EBITDA, BAIT, Free Cash serán similares.

Otros artículos del autor: