La financiación “Unitranche”: una opción flexible dentro de la financiación alternativa

Álvaro Martínez Arnaiz

Profesor de Finanzas Estructuradas y Viabilidad de Proyectos de Inversión en el CEF.-.

Finanzas

“La financiación “Unitranche” es un tipo de financiación muy utilizada por los fondos privados de financiación alternativa (“Direct Lending” o “Private Debt”). Un préstamo “Unitranche” no distingue entre deuda senior y deuda subordinada, y si está emitido por un fondo de deuda, no computa en CIRBE (Central de Información de Riesgo del Banco de España). Es una estructura simple, con amortización y requisitos (“covenants”) más flexibles, donde los flujos de caja proyectados por la empresa prestataria ponderan tanto o más que la garantía real adscrita”.

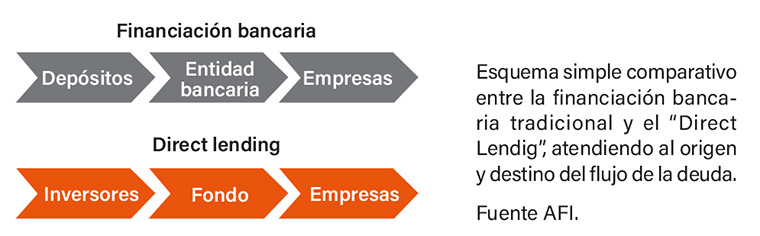

Dentro de las fuentes de financiación de deuda alternativa a la banca tradicional, se encuentra la financiación privada, también conocida como “Direct Lending” o “Private Debt”. Se trata de una financiación no bancaria directa, flexible y a medida, otorgada a las empresas por fondos de inversión especializados, sin intermediación de entidades financieras.

¿Por qué se están potenciando canales de financiación alternativos a la banca tradicional?

Hay tres factores principales: la reducción de financiación de los bancos a las empresas por mayores exigencias regulatorias (Basilea III), el proceso de desapalancamiento bancario motivado por la compra masiva de deuda corporativa del BCE, y la consolidación del sistema financiero (menos bancos).

Se trata de una financiación que puede ser accesible para empresas con menor calidad crediticia o sin rating, y que, aunque cuenten con un buen plan de negocio, tienen limitación en sus líneas de crédito tradicionales.

Al no estar sometidos a la normativa bancaria, los fondos de deuda privada son más ágiles en el estudio previo a la concesión del préstamo que la banca tradicional. Además, actúan con visión de “socio inversor”, no solo financiador.

Los tipos de deuda ofrecidos por los fondos de “Direct Lending”: Mezzanine, Senior y Unitranche.

De forma general, el nivel de riesgo asumido por el fondo y las garantías exigidas van a determinar la naturaleza del préstamo.

Un préstamo Senior es una deuda garantizada con activos reales y operativos (activos fijos, derechos de crédito pignorados, etc.). Estas garantías permiten reducir el riesgo y el coste.

Un préstamo “Mezzanine” (“entresuelo”), es una deuda subordinada que se sitúa en una posición intermedia entre capital y la deuda senior. Adecuada cuando es difícil acceder a esta última, y no se quiere acudir al capital para evitar la entrada de nuevos socios que diluirían la participación de los actuales. Los “covenants” financieros son más flexibles y exigen menos garantías. Como contrapartida, la tasa de interés es más alta al tratarse de deuda subordinada que asume más riesgo.

¿Qué ocurre cuando una operación corporativa requiere de ambos tipos de financiación: Senior y “Mezzanine”?

Entonces puede tener sentido acudir a una financiación a medida “Unitranche”, que va a unificar en el mismo contrato el tramo de deuda garantizada (senior) y el tramo no garantizado (subordinado) , aplicando una tasa de interés ponderada.

Las características principales de la financiación “Unitranche” son:

- Único contrato y único financiador, lo que simplifica el estudio previo y la estructura, y agiliza la concesión.

- Target: empresas medianas y grandes con potencial de crecimiento e inversión (“Middle Market”).

- Estudio de operaciones para empresas con EBITDA a partir de 3 millones de euros.

- Importe: entre 5 y 300 millones de euros.

- Covenants más flexibles y favorables: mejores niveles para el ratio Deuda/EBITDA, y para el RCSD (Ratio de Cobertura del Servicio de la Deuda). Caja excedentaria permitida para nuevas inversiones. Prevalece el plan de negocio y el crecimiento de la empresa, pero con condiciones, y monitorizado por el financiador “Unitranche”.

- Pago de intereses y amortización:

- Cupón pagadero semestral o anualmente.

- Balloon (pago final único de capital e intereses, superior a la suma de cuotas periódicas) o bullet (cuotas periódicas de interés, y total principal al vencimiento). Permiten que los recursos generados por el plan de negocio de la empresa se vayan reinvirtiendo.

- Opciones sobre las acciones de la empresa (warrants) al vencimiento.

- Coste: más elevado que la financiación bancaria senior tradicional, en función del riesgo del proyecto y las garantías aportadas. Margen entre 7%-12%. (Véase tabla 1).

Tabla 1. Márgenes orientativos en función del tipo de deuda

|

Mezzanine |

|

|

[12 % – 15 %] |

|

Unitranche |

|

[7 % – 12 %] |

|

|

Senior |

[5 % – 7 %] |

|

|

- Plazo: 3-7 años. Se penaliza fuertemente el vencimiento anticipado (al fondo de deuda le interesa cumplir su TIR).

- Garantías: prenda sobre las acciones de la sociedad matriz con o sin toma de control, evitando ejecuciones parciales sobre activos. Garantía sobre activos a favor del prestamista, que se convierte en acreedor privilegiado. Garantías operativas.

¿Cuándo puede ser interesante este instrumento?

- Compra de una empresa con “Unitranche” asegurado en parte por equipos y en parte respaldado por el flujo de caja de la empresa. En lugar de tener dos contratos y posiblemente dos financiadores (deuda senior por el equipo y deuda mezzanine basada en el flujo de caja). Unitranche crea un solo préstamo mixto con un precio ponderado.

- Como complemento de financiación LBOs (“Leveraged Buy Out's”).

- Financiación de proyectos de expansión donde la empresa necesita flexibilidad financiera, para disponer de los flujos de caja generados en los primeros años, con el fin de poder cumplir su plan de negocio.

- Refinanciaciones y reestructuraciones financieras.

Aproximadamente el 50 % de las operaciones de deuda privada tienen por objeto un LBO (compra apalancada de una empresa), el 25 % refinanciaciones y restructuraciones financieras, y el 25 % son préstamos directos para inversión y crecimiento.

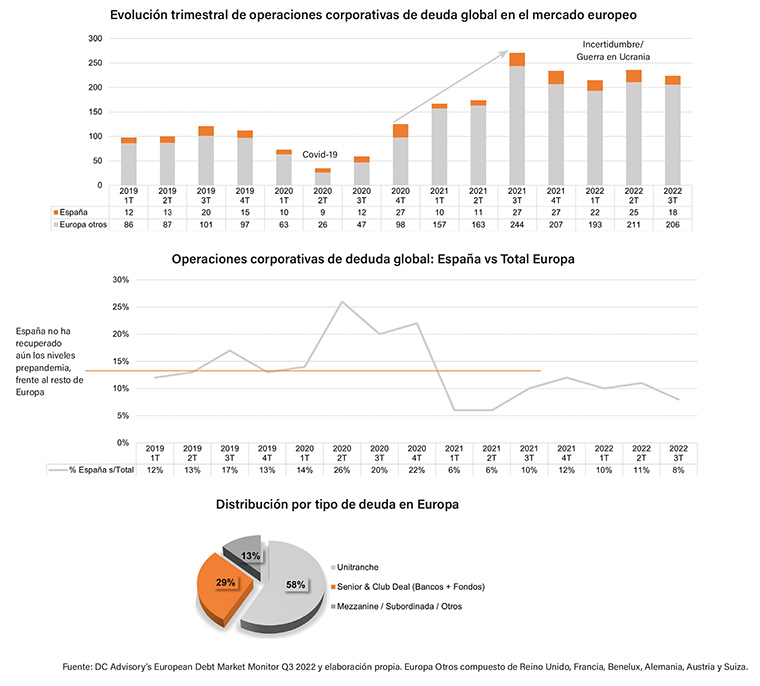

Según se aprecia en las gráficas que acompañan este artículo (número de operaciones de deuda en Europa y distribución por tipo de instrumento), la pandemia del Covid-19 provocó una caída significativa de las operaciones corporativas de deuda en Europa, que empezó a recuperarse con fuerza en 2021 para volver a estancarse en 2022, debido a la incertidumbre económica provocada por factores como la inflación y la guerra en Ucrania. Por otro lado, España no ha recuperado todavía los niveles de actividad en operaciones de financiación previos a la pandemia, mientras que el resto de países europeos han demostrado mayor vigor. Respecto a la distribución por tipo de deuda, “Unitranche” destaca sobre el resto con un 58 % del total de operaciones.