La evolución de los aplazamientos tributarios

Teresa Salanova García-Mauriño

Jefe de equipo fiscal de Carrillo&Ruiz Jarabo, Asesores Tributarios

Máster en Tributación y Asesoría Fiscal por el CEF.-

Miembro de la ACEF.- UDIMA

Foto de Stock.xchng

El aplazamiento de las deudas tributarias como instrumento para facilitar su pago cuenta con una dilatada historia. Sin embargo, como ha sucedido con tantas otras cuestiones, la intensidad de la actual crisis económica ha venido a modificar sustancialmente las pautas de su utilización.

En efecto, el tsunami iniciado en el verano de 2.007 con el estallido de las subprime, y la progresiva generalización de las dificultades económicas para los contribuyentes españoles –especialmente en términos de liquidez-, ha provocado que se intensificara el recurso de solicitar aplazamientos a la Agencia Tributaria.

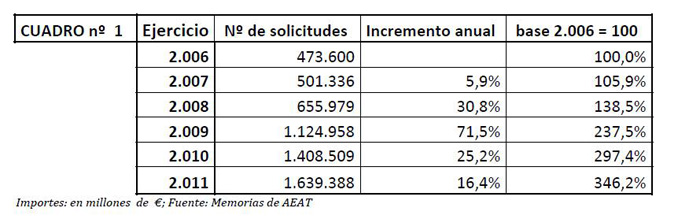

La evolución de las solicitudes se refleja en el Cuadro nº 1

Puede observarse como a partir de 2007 se incrementan notablemente las solicitudes (con ritmos anuales diferentes), hasta llegar a que el número de solicitudes presentadas en 2011 fuese tres veces y media el correspondiente a las presentadas en 2006.

Puede observarse como a partir de 2007 se incrementan notablemente las solicitudes (con ritmos anuales diferentes), hasta llegar a que el número de solicitudes presentadas en 2011 fuese tres veces y media el correspondiente a las presentadas en 2006.

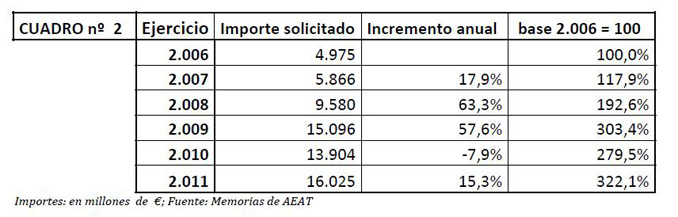

Por su parte, el importe cuyo aplazamiento se solicita ha seguido una tendencia básicamente similar, con la única excepción del ejercicio 2010 (el importe incluido en las solicitudes disminuyó respecto del año anterior). En todo caso, de nuevo la comparación entre lo sucedido en 2006 y en 2011 (último año anterior al inicio de la crisis) es ciertamente significativa, dado que los importes que se pidieron aplazar en el segundo año citado más que triplicaron a los de 2006 (tal como queda reflejado en el Cuadro nº 2).

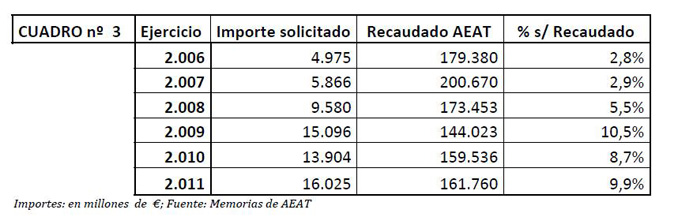

Por último es interesante observar la importancia relativa de los importes incluidos en las solitudes de aplazamiento respecto a la recaudación líquida obtenida por la Agencia Tributaria (recaudación bruta menos devoluciones).

Por último es interesante observar la importancia relativa de los importes incluidos en las solitudes de aplazamiento respecto a la recaudación líquida obtenida por la Agencia Tributaria (recaudación bruta menos devoluciones).

La citada circunstancia puede verse en el Cuadro nº 3

Resulta evidente el cambio operado. Mientras que antes de la crisis (e incluso en sus albores), los importes cuyo aplazamiento se solicitaban no alcanzaban el 3% de la Recaudación líquida obtenida por la Agencia Tributaria, la evolución seguida en las solicitudes de aplazamiento determina que, desde hace varios años, la citada ratio se mueva en torno al 10%.

Resulta evidente el cambio operado. Mientras que antes de la crisis (e incluso en sus albores), los importes cuyo aplazamiento se solicitaban no alcanzaban el 3% de la Recaudación líquida obtenida por la Agencia Tributaria, la evolución seguida en las solicitudes de aplazamiento determina que, desde hace varios años, la citada ratio se mueva en torno al 10%.

Sin embargo, la mayor frecuencia con la que los contribuyentes españoles solicitan aplazar sus deudas tributarias y el aumento de los importes cuyo aplazamiento se pide, no se han correspondido con una adecuada utilización del instrumento del aplazamiento.

El aplazamiento se puede plantear como una alternativa al endeudamiento con los bancos. Se puede anticipar la solicitud de acuerdo con nuestras previsiones de tesorería, teniendo en cuenta los cobros y pagos previsibles

En el sentido indicado, acertar al elegir el momento de solicitar el aplazamiento, formular adecuadamente la solicitud, justificarla de modo apropiado, y cooperar inteligentemente con la AEAT durante su tramitación, constituyen la auténtica asignatura pendiente de los contribuyentes españoles.

La conducta habitual consiste en solicitar un aplazamiento cuando, llegado un vencimiento, nuestro cliente no puede afrontar el correspondiente pago.

Esta utilización plantea una solución cuando surge el problema en vez de anticiparse al mismo implementándola con la oportuna antelación. Asimismo supone una infrautilización del procedimiento que ignora las posibilidades del aplazamiento como sustitutivo de la suspensión y como instrumento transitorio (financiación a corto plazo).

El aplazamiento se puede plantear como una alternativa al endeudamiento con los bancos. Se puede anticipar la solicitud de acuerdo con nuestras previsiones de tesorería, teniendo en cuenta los cobros y pagos previsibles, especialmente respecto de aquel cliente que pueda tener dificultades para conseguir financiación o cuyo coste financiero sea muy elevado. Una solicitud anticipada de aplazamiento concedida puede permitir evitar un colapso de tesorería y abaratar los costes financieros a nuestro cliente.

Las condiciones idóneas en una solicitud de aplazamiento parten de una actuación seria desde un principio, solicitando una reunión de trabajo, incluyendo la información relevante así como la mención de aportación de garantías, incorporando una propuesta de calendario de pagos y propiciando un requerimiento de la unidad responsable.

La colaboración eficaz es fundamental durante toda la tramitación de la solicitud de aplazamiento, manteniendo la seriedad y, adicionalmente, aportando creatividad tanto en la configuración de las garantías como en el establecimiento del calendario.

Una vez concedido el aplazamiento es esencial un correcto cumplimiento del mismo formalizando en plazo las garantías concedidas y aceptadas y vigilando el cumplimiento del calendario de pagos fijados y, en caso de ser precisa una refinanciación, advirtiéndola con anticipación y justificándola adecuadamente.