Cómo arañar unos días adicionales de intereses en los prestamos

Ángel Díaz Redondo

Economista. Perito Judicial

Máster en Dirección y Gestión de Recursos Humanos por el CEF.-

Miembro de la ACEF.- UDIMA

Mediamodifier.Pixabay

La reciente historia de la economía española ha demostrado que son muchas las cosas que se podrían haber hecho mucho mejor y en especial en el ámbito bancario y financiero. En concreto en este artículo me refiero a la comercialización de préstamos hipotecarios entre consumidores en los que las entidades “trampean” el método de cálculo para que finalmente terminemos pagando más intereses de los que realmente corresponderían.

Todo empieza con lo que se conoce como “matemáticas financieras”, es decir, matemáticas destinadas al control analítico de las operaciones financieras, siendo la base de estas a su vez, la sustitución de uno o más capitales por otro u otros equivalentes pero en distintos momentos de tiempo, mediante la aplicación de una ley financiera. De ahí que su estudio sea clave para permitirnos describir y comprender estos intercambios de capitales en diferentes momentos de tiempo.

Una de las operaciones financieras a la que estamos sometidos la mayor parte de los ciudadanos es la relativa a la devolución de un préstamo hipotecario. Ello es así porque difícilmente un ciudadano medio en nuestro país (ni en ninguno) tiene ahorros suficientes acumulados para comprar su vivienda sin necesidad de recurrir financiación adicional. A aquellos que lo consigan mi más sincera enhorabuena! Al resto, seguro que les interesan los siguientes párrafos.

La mayor parte de los préstamos hipotecarios que se formalizan, basan su devolución en lo que se denomina “sistema francés”. Este sistema tiene como principal característica que la cuota que se abona a la entidad financiera es siempre constante.

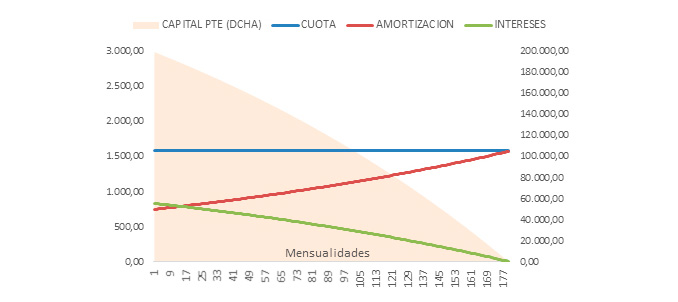

Dado que la cuota que se abona en cada liquidación incluye amortización e intereses, es necesario que la suma de ambos componentes también sea constante, lo que supondrá que los intereses que se pagan irán de más a menos (es decir, al inicio del préstamo serán altos e irán bajando a medida que aumentan las liquidaciones del préstamo), y justamente lo contrario ocurrirá con la amortización del mismo, que irá de menos a más. Gráficamente el funcionamiento de un préstamo de, por ejemplo., 200 mil euros, a devolver en 15 años (180 meses) y al 5% de interés anual, es el siguiente:

Hasta aquí todo es teóricamente correcto. Sin embargo en el afán por obtener mayores beneficios, algunas entidades financieras han ideado alteraciones de la matemática financiera utilizada para el cálculo de la cuota e intereses del préstamo. Obviamente el objetivo final de dicha alteración es conseguir cobrar cantidades más elevadas al cliente.

Es muy conveniente que la práctica bancaria elimine abusos y se centre en la transparencia

Para entenderlo mejor, utilizaremos el mismo ejemplo que el préstamo anterior, pero incorporando a partir del primer año un tipo de interés variable Euribor 12 meses + 0,65%, lo que representa en mayor medida la normalidad de los préstamos hipotecarios suscritos. Finalmente estableceremos como fecha de constitución del préstamo el 27de enero de 2001.

Vamos a considerar que este préstamo puede ser devuelto bajo tres métodos distintos, que afectarán a la cuota e intereses a pagar en cada liquidación:

- Método 360/360: significa que utilizaremos un año comercial de 360 días para el cálculo de intereses y una base de cálculo para la cuota también de 360 días. Es un método muy utilizado en la práctica, y forma parte de los usos tradicionales comerciales.

- Método 365/365: ídem anterior, salvo que en ambos casos se utiliza el año natural de 365 días.

- Método 365/360: este sistema se denomina también “inflado” ya que considera para el pago de intereses el año natural, pero en su base de cálculo sigue utilizando el año comercial de 360 días, lo que en la práctica va a suponer unos pagos más elevados.

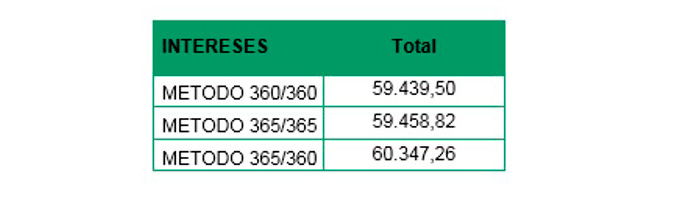

La siguiente tabla refleja los intereses totales pagados al vencimiento del préstamo simulado, en función de cada uno de los métodos anteriormente referenciados:

Como se puede fácilmente observar en la tabla, el método 365/360 supone el pago por parte del prestatario de unos 900 euros adicionales (unos 60 euros/año) a los que correspondería en cualquiera de los métodos anteriores, los cuales a su vez dan resultados prácticamente idénticos.

Esta metodología de cálculo (365/360) ya ha sido declarada abusiva por los tribunales de justicia, y son muchas las sentencias que han obligado a la entidad financiera a devolver los intereses cobrados de más por esta práctica abusiva.

En mi opinión, la adquisición de la vivienda es probablemente la compra más importante a la que la mayoría de los ciudadanos se enfrenta a lo largo de su vida y es crucial estar en ese momento bien asesorado, bien informado y ser muy consciente de la relevancia de aquello que se está firmando, para evitar situaciones indeseadas a futuro. De la misma forma, es muy conveniente que la práctica bancaria elimine este tipo de abusos y se centre en la transparencia y en establecer relaciones de confianza con los clientes, que sin ninguna duda a largo plazo serán más rentables para dichas entidades.

Otros artículos del autor.