El riesgo de las hipotecas con cláusula suelo

Ángel Díaz Redondo

Economista y Perito Judicial

Máster en Dirección y Gestión de Recursos Humanos por el CEF.-

Miembro de la ACEF.- UDIMA

Lusi. Rgbstock

La reciente historia de la economía española ha demostrado que son muchas las cosas que se podrían haber hecho mucho mejor y en especial en el ámbito bancario y financiero, en concreto en este artículo me refiero a la comercialización de los préstamos hipotecarios con cláusulas suelo.

La sentencia inicial 241/2013 de 9 de mayo de 2013 de la Sala Primera del Tribunal Supremo habilitó a los prestatarios con hipotecas con cláusula suelo la reclamación de las cantidades abonadas en exceso por aplicación de dicha cláusula hasta dicha fecha de la sentencia. La posterior sentencia de 21 de diciembre de 2016 del Tribunal de Justicia de la Unión Europea extendió los derechos de reclamación sin ninguna restricción temporal, aspecto que posteriormente fue también confirmado en la sentencia de 15 de febrero de 2017 del Tribunal Supremo. Lo que se viene a decir en estas sentencias es que dicha cláusula suelo es abusiva y por lo tanto nula.

En la práctica una cláusula suelo supone que el prestatario no se puede beneficiar de una posible rebaja del tipo de interés más allá de la que tiene establecida en la propia cláusula suelo. Ello se traduce en los siguientes efectos directos:

1- La cantidad pagada en concepto de intereses es mayor.

2 -La cantidad amortizada del préstamo es menor.

3 - La cuota total a pagar por cada letra es mayor.

Como se puede deducir, el efecto es muy perverso, ya que el consumidor no solamente va a pagar más dinero por su hipoteca mensualmente, sino que también va a amortizar una cantidad menor a la que correspondiera sin cláusula suelo, por lo que su capital pendiente es mayor.

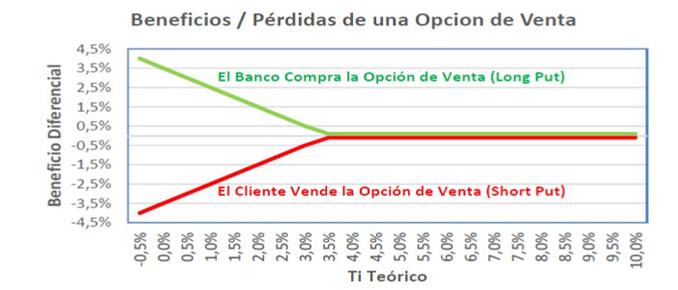

En términos técnicos una cláusula suelo funciona exactamente igual que una opción financiera, en este caso como una long put, es decir, una compra de una opción de venta.

La siguiente gráfica muestra el beneficio diferencial positivo obtenido por la entidad financiera y la pérdida diferencial experimentada por el cliente, obviamente simétricas, y obtenido como consecuencia de la aplicación de la cláusula suelo (se ha supuesto 3,5% que ha sido una referencia ampliamente utilizada por las entidades financieras de nuestro país).

Como se puede observar el beneficio para la entidad financiera aumenta a medida que disminuye el tipo de interés teórico o de referencia. Es más, se puede afirmar que la entidad financiera se aprovecha de esta estrategia de opciones sin pagarle al cliente ninguna prima por ello. En la práctica del mercado de derivados, la compra de una opción de venta (o de una opción de compra) conlleva el pago de una prima, es decir, un esfuerzo económico inicial para el comprador de la opción a cambio de aprovecharse de la posible existencia de beneficios ilimitados que le proporciona la estrategia. Lo contrario ocurre con el que vende la opción de venta (o de compra), el cual debe recibir el ingreso de una prima inicial para compensar el posible riesgo de pérdida ilimitada que le conlleva la estrategia. En las hipotecas con cláusula suelo, no hay esta prima por lo tanto la entidad financiera no solamente no le paga nada al prestatario sino que además se aprovecha de una posible subida ilimitada de beneficios, tantos más cuanto más bajen los tipos de interés de referencia

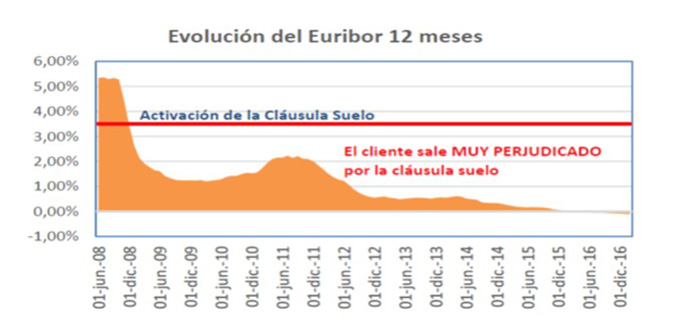

La gráfica anterior muestra la evolución del Euribor 12 meses, indicador mayoritariamente utilizado para la indexación de préstamos hipotecarios, desde mediados de 2008 hasta la actualidad. Como se observa la enorme caída del Euribor (-0,106% en febrero de 2017) ha supuesto la activación de la cláusula suelo (hipótesis 3,5%), lo que evidentemente ha provocado graves perjuicios para el prestatario.

Si se recibe dinero en efectivo habrá que considerar el posible efecto fiscal asociado

Supongamos una hipoteca de 120.000 euros suscrita en septiembre de 2004 a 30 años, con cuotas mensuales, indicador Euribor 12 meses +0,75% y con una cláusula suelo del 3,5%. A fecha actual dicho cliente habría pagado 13.500 euros de más a la entidad financiera con la aplicación de la cláusula suelo, cantidad que podría reclamar y a la que habría que sumar otros 1.100 euros adicionales por intereses de demora.

Para evitar el colapso judicial el Gobierno aprobó el Real Decreto-Ley 1/2017 de 20 de enero, de medidas urgentes de protección de consumidores en materia de cláusula suelo, en el que se habilita la solución extrajudicial de la reclamación por las cantidades pagadas de más por los prestatarios a las entidades financieras en relación a las cláusulas suelo. Los puntos relevantes a destacar de esta norma son:

- Se aplica a consumidores (hay un vacío en relación a si es o no aplicable a las empresas) para los cuales es voluntario, siendo obligatorio para las entidades financieras.

- Desde la presentación de la reclamación por el consumidor la entidad financiera tiene tres meses para contestar.

- Transcurrido dicho plazo sin llegar a un acuerdo, el consumidor puede recurrir a la vía judicial.

- La entidad financiera puede devolver el dinero en efectivo, pero también puede ofrecer al cliente amortizar cuota o cualquiera otra opción compensatoria. Si no es dinero en efectivo se requiere la firma expresa del consumidor.

- Si se recibe dinero en efectivo habrá que considerar el posible efecto fiscal asociado, ya que si dichas cantidades hubiesen sido utilizadas, por ejemplo, para la deducción de vivienda en el IRPF, procedería su rectificación lo que supondría un aumento en la factura fiscal (no así para el caso de amortización de capital u otras medidas compensatorias).

En conclusión, la adquisición de la vivienda es probablemente la compra más importante a la que la mayoría de los ciudadanos se enfrenta a lo largo de su vida y es crucial estar en ese momento bien asesorado, bien informado y ser muy consciente de la relevancia de aquello que se está firmando, para evitar situaciones indeseadas a futuro.

Otros artículos del autor: