El riesgo de las hipotecas multidivisa

Ángel Díaz Redondo

Economista. Perito Judicial

Máster en Dirección y Gestión de Recursos Humanos por el CEF.-

Miembro de la ACEF.- UDIMA

Lusi. Rgbstock

La reciente historia de la economía española ha demostrado que son muchas las cosas que se podrían haber hecho mucho mejor y en especial en el ámbito bancario y financiero; en concreto en este artículo me refiero a la comercialización de los préstamos hipotecarios multidivisa.

Fue fundamentalmente entre 2007 y 2008, años clave del inicio de la crisis financiera (y por lo tanto no casuales), cuando este tipo de préstamos apareció de forma masiva en las oficinas comerciales de las entidades financieras de nuestro país, para ser ofrecido a ciudadanos que o bien estaban buscando financiación para la compra de su vivienda o bien simplemente tratando de mejorar las condiciones de la hipoteca que tuviesen en vigor y que en muchos casos suponía un coste muy alto en relación a los ingresos disponibles del hogar en ese momento.

Mi experiencia profesional en los cientos de casos que he conocido de este asunto me ha demostrado que el proceso comercializador de las entidades bancarias estaba focalizado fundamentalmente en dos aspectos:

1- Subrayar la solvencia de las divisas utilizadas (fundamentalmente el franco fuizo (CHF) y el yen japonés (JPY), así como su estabilidad en la cotización frente al euro, y

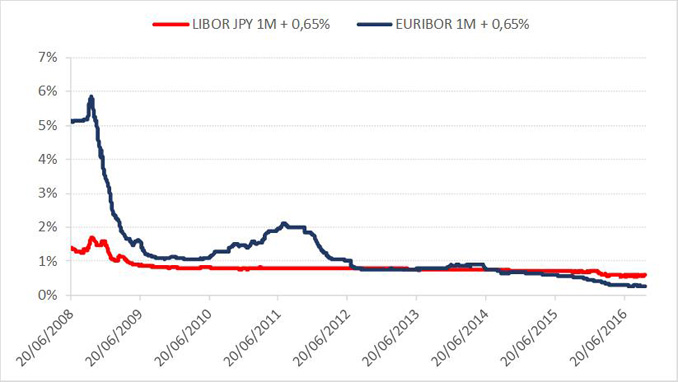

2- Subrayar el ahorro que suponía para el cliente una hipoteca en divisas, conseguido al indexar la hipoteca al índice LIBOR, de menor valor que el tradicional EURIBOR. Sirva solamente como ejemplo el siguiente gráfico que refleja la cotización del 20 de junio de 2008 al plazo de un mes (plazo muy utilizado en este tipo de hipotecas) del LIBORJPY y del EURIBOR, donde es muy evidente la diferente cotización entre los mismos: mientras el tipo de interés del EURIBOR era del 4,489%, el del LIBORJPY era del 0,726%.

Por lo tanto parece bastante evidente que un potencial interesado en un préstamo hipotecario o en su refinanciación acabe sucumbiendo a estas supuestas ventajas del préstamo multidivisa y por lo tanto contratándolo. El problema de ello es que a partir de ese momento empiezan a funcionar automáticamente y por sí solos los extraordinarios riesgos que este producto tiene aparejados para el prestatario, y ello con independencia de la veracidad o no de aquellas supuestas ventajas que se le habían comentado de dicho préstamo en el momento de la contratación.

Así lo anterior, empieza su recorrido el riesgo de tipo de cambio y el riesgo de tipo de interés, entre los riesgos más importantes que caracterizan al préstamo multidivisa:

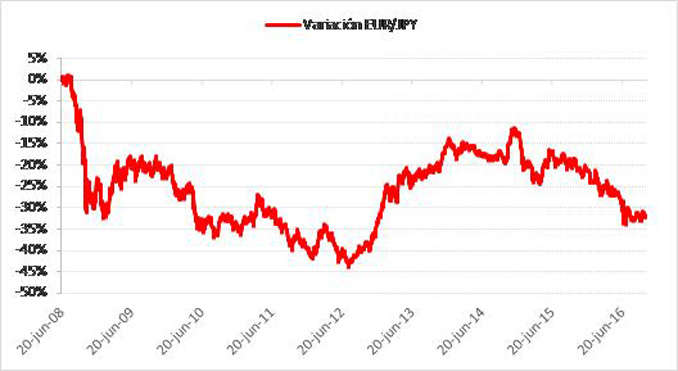

- Riesgo de tipo de cambio: hace referencia a las variaciones en la cotización del euro con la divisa que se haya utilizado en la financiación. Siguiendo con nuestro ejemplo anterior, desde el 20 de junio de 2008 hasta la actualidad el cambio EUR/JPY habría llegado a caer hasta en un 45%, situándose actualmente en caídas del entorno del 35%, tal y como se puede ver en el siguiente gráfico.

- Riesgo de tipo de interés: hace referencia a las variaciones del indicador de tipo de interés que se ha utilizado en la financiación. En nuestro caso, es evidente que en el momento inicial se eligió el LIBOR y no el EURIBOR porque era mucho más bajo, pero como se puede comprobar en el siguiente gráfico dicha ventaja desapareció muy rápido en el tiempo, derivado de la profunda crisis económica y financiera, siendo incluso negativa en la actualidad.

Por lo tanto es evidente que ninguna de las dos ventajas que prometía el producto en el momento de la contratación se han cumplido, sino todo lo contrario. Por poner un ejemplo concreto, una hipoteca contratada el 20 de junio de 2008 por unos aproximadamente 35 millones de yenes japoneses (207.000 euros), actualmente tendría un impacto negativo para el prestatario superior a los 65.000 euros (31% del importe inicial) y ello es así porque los riesgos anteriores han afectado al prestatario desde dos vertientes diferentes:

1- Incrementando el importe de las cuotas mensuales (que el prestatario abona en euros),

2- Incrementando el capital pendiente (que el prestatario debe en euros).

Lo anterior ha llevado a muchos clientes a situaciones “absurdas” en las cuales y tras haber estado durante años abonando regularmente todas las letras del préstamo hipotecario, resulta que deben a la entidad financiera un importe superior en euros al solicitado inicialmente cuando se formalizó el préstamo en divisa, situación que no solamente provoca cabreo y grandes dosis de frustración sino que también en algunos casos supone la quiebra familiar y la pérdida posterior, por ejecución, de dicha vivienda familiar.

En conclusión, la adquisición de la vivienda es probablemente la compra más importante a la que la mayoría de los ciudadanos se enfrenta a lo largo de su vida, y es crucial estar en ese momento bien asesorado, bien informado y ser muy consciente de la relevancia de aquello que se está firmando, para evitar situaciones indeseadas a futuro.

Otros artículos del autor: