Economía española: factores clave para su recuperación

Ángel Díaz Redondo

Economista.

Máster en Dirección y Gestión de Recursos Humanos por el CEF.

Miembro de la ACEF.

Foto de Stock.xchng

“En un país bien gobernado debe inspirar vergüenza la pobreza. En un país mal gobernado debe inspirar vergüenza la riqueza”. Confucio.

Como todo el mundo sabe, y muchos sufren, la situación económica de nuestro país se ha deteriorado considerablemente en los últimos tiempos. Tras un intento de recuperación durante 2010 y principios de 2011, nuestra economía ha vuelto a debilitarse y recaer hacia una situación de recesión económica, caracterizada entre otros por altos niveles de desempleo, caída de la demanda interna, desconfianza de consumidores e inversores, caída de la inversión productiva… En definitiva un círculo vicioso tan potente del que solo es posible salir con grandes esfuerzos que compensen o superen los excesos cometidos en un pasado no tan lejano.

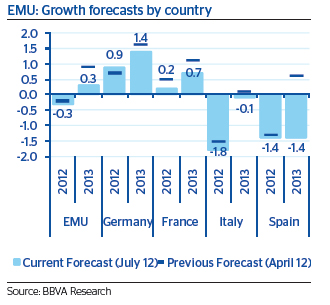

El siguiente gráfico muestra la última estimación realizada por el servicio de estudios económicos del BBVA en relación al PIB 2012-13.

Como se observa, según este estudio nuestro país seguirá en recesión durante 2013, empeorando sustancialmente la estimación anterior. De hecho la previsión para España es la peor de las previstas para las grandes economías europeas. No obstante, el cumplimiento de esta previsión depende de la implantación o no de ciertas medidas de calado en nuestra economía.

Como se observa, según este estudio nuestro país seguirá en recesión durante 2013, empeorando sustancialmente la estimación anterior. De hecho la previsión para España es la peor de las previstas para las grandes economías europeas. No obstante, el cumplimiento de esta previsión depende de la implantación o no de ciertas medidas de calado en nuestra economía.

Los siguientes son algunos de los factores clave más importantes que habría que gestionar para que se puedan montar las bases de un sistema económico sólido capaz de devolvernos a una situación de crecimiento:

1. Normalización de los mercados financieros

Este aspecto es el más crucial y de vital importancia para la eliminación de las actuales tensiones financieras y debe ser asumido no solamente por nuestro país, sino también y fundamentalmente por la UE. Se ha de diseñar un plan riguroso que permita conseguir una unión económica y monetaria plenamente integrada, con mecanismos propios de estabilidad financiera que ahuyenten a los especuladores y fortalezcan tanto a la individualidad como al conjunto de los integrantes de la Eurozona.

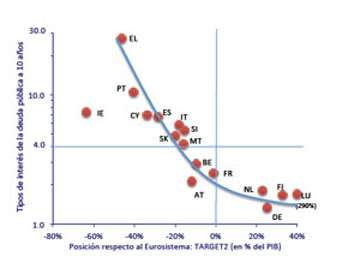

La siguiente gráfica muestra la relación entre los tipos de interés de la deuda pública a 10 años con la posición relativa de cada país en el Eurosistema.

Como se observa, España, está en una posición muy desfavorable ya que se encuentra con una doble encrucijada. Por un lado, el coste de la financiación pública se ha vuelto extremadamente alto, insoportable podríamos llegar a decir a medio y largo plazo a tipos superiores al 6% (obligaciones a 10 años). Por otro lado, nuestra posición en el Eurosistema ha pasado de ser deudora, con una carga importante en relación a nuestro PIB. Es decir, no solamente debemos dinero al exterior sino que además tenemos dificultad para que nos lo presten y cuando lo conseguimos pagamos tipos de interés muy altos.

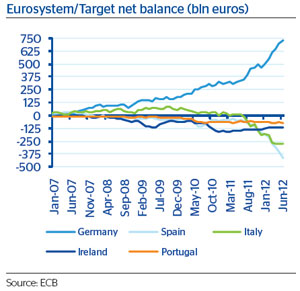

Es precisamente esta dificultad de acceso a la financiación externa lo que ha provocado que nuestra posición en el Eurosistema haya empeorado considerablemente.

Es precisamente esta dificultad de acceso a la financiación externa lo que ha provocado que nuestra posición en el Eurosistema haya empeorado considerablemente.

Es importante destacar, que este macro-escenario no afecta de igual forma a todos los países, de hecho países como por ejemplo Alemania, salen muy beneficiados por la actual situación de los mercados financieros, ya que no solamente se está financiando a tipos muy bajos sino que además se está haciendo la principal acreedora de otras economías.

No obstante, esta situación en realidad no es buena la para la Eurozona en su conjunto y es particularmente grave para algunos países, por ejemplo, España, ya que ni la Eurozona se puede permitir la salida de España, ni esta última la salida de la Eurozona.

En consecuencia, es importante establecer de forma rápida los mecanismos políticos oportunos que permitan la implantación al conjunto de la Eurozona de los sistemas de defensa y estabilidad que hagan posible su sostenimiento y credibilidad a medio y largo plazo.

De hecho, la reducción de estas tensiones financieras es una condición previa necesaria e imprescindible para que surtan efecto el resto de medidas de carácter económico y fiscal que está realizando nuestra economía.

2. Consolidación fiscal

Una de las causas de la actual presión internacional sobre nuestra economía hace referencia a nuestros desajustes en la situación fiscal.

En este sentido se hace necesario llevar a cabo un proceso de consolidación fiscal que sea riguroso y constante, todo ello en un lapso de tiempo que sea lo más rápido posible para que fomente su credibilidad.

No obstante lo anterior, un proceso de ajuste de este calibre lleva aparejado objetivos contrapuestos con la ansiada recuperación económica, especialmente en el actual marco de recesión de nuestra economía. Por lo tanto, un aspecto clave de esta consolidación será su gradualidad temporal y su acomodamiento en los objetivos de déficit pactados y acordados con la UE. Todo incumplimiento de dichos acuerdos volverá a generar y fomentar dudas e incertidumbres sobre nuestra economía.

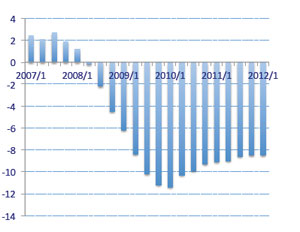

El siguiente gráfico muestra la capacidad (+) / necesidad (-) de financiación de las Administraciones Públicas en % del PIB.

Como se observa en el gráfico, las medidas de ajuste fiscal que se han ido llevando a cabo a lo largo de los últimos años no han producido los avances esperados en la situación presupuestaria de las AAPP, lo que hace, a fecha de hoy, difícil el cumplimiento del objetivo (ya modificado) impuesto para 2012 a España por el ECOFIN (6,3%).

Como se observa en el gráfico, las medidas de ajuste fiscal que se han ido llevando a cabo a lo largo de los últimos años no han producido los avances esperados en la situación presupuestaria de las AAPP, lo que hace, a fecha de hoy, difícil el cumplimiento del objetivo (ya modificado) impuesto para 2012 a España por el ECOFIN (6,3%).

Este aspecto nos lleva a una reflexión ya adelantada en el punto anterior, los ajustes fiscales anunciados para lo que queda de 2012 y 2013 tendrán un impacto muy bajo si no se consiguen eliminar las tensiones e incertidumbres de fondo que se ciernen sobre los mercados financieros.

En conclusión, la consolidación y homogeneización de nuestra situación fiscal con la de la UE generará un espacio impositivo transparente, que eliminará la especulación fiscal y forjará un entorno inversor más estable a medio y largo plazo en las economías europeas. No obstante, esta medida por sí sola no será suficiente y necesita la eliminación de las incertidumbres financieras de fondo como aspecto imprescindible para causar los efectos deseados.

3. Reestructuración del sistema bancario

Lejos quedan ya ciertas declaraciones desafortunadas acerca de la fortaleza incuestionable de nuestro sistema financiero. Sin ánimo de criticar las mismas, el hecho es que la ayuda aprobada recientemente por el Eurogrupo para la reestructuración y recapitalización del sistema bancario español, ha supuesto una clara manifestación de la situación del sistema bancario pero a la vez también un avance muy importante para la estabilidad del mismo:

- La intervención de los expertos independientes para la valoración de los activos “tóxicos” (fundamentalmente inmobiliarios) otorgó confianza sobre el valor real de los mismos.

- El cortafuegos de cien mil millones de euros aprobado para este asunto por las instituciones europeas es más que suficiente según los análisis realizados por diversas instituciones.

- La intervención de la Comisión Europea, el Banco Central Europeo y el Fondo Monetario Internacional en el proceso otorgó mayor solidez y credibilidad hacia el exterior.

Quedan pendientes medidas adicionales de gran calado que ayuden a la eliminación de las incertidumbres financieras de fondo. Entre ellas, sin duda una de las más relevantes es la de otorgar los poderes necesarios al MEDE para que pueda inyectar libremente capital a los bancos que lo necesiten sin necesidad de pasar por el filtro del riesgo país que actualmente conlleva, evitando así el círculo vicioso entre la deuda soberana y la deuda bancaria.

4. Plan de reformas estructurales

Las reformas estructurales a realizar han de ser ambiciosas, de calado y encaminadas a la redistribución de los factores productivos a las empresas y sectores más dinámicos. En este sentido la eliminación de las barreras administrativas y regulatorias para la generación y fomento de la riqueza son factores fundamentales que hay que considerar como punto de partida. Es decir, la Administración ha de ser un favorecedor y no una barrera para la generación de riqueza en nuestro país.

Una de las reformas de más impacto en los últimos tiempos ha sido sin lugar a dudas la reforma del mercado de trabajo. La misma ha supuesto un cambio muy sustantivo en las relaciones laborales entre trabajadores y empresarios. A corto plazo los riesgos de la reforma son altos. Una mayor flexibilidad empresarial en un entorno de recesión favorece sin ninguna duda una mayor destrucción de empleo. No obstante y al mismo tiempo proporciona la posibilidad de un mayor ajuste de la situación productiva real a la laboral, mejorando al mismo tiempo la capacidad potencial de creación de empleo de las empresas.

Adicionalmente a la reforma laboral, nuestra economía necesitaría llevar a cabo reformas en múltiples ámbitos que permitan una mayor proximidad a la realidad económica actual. Así por ejemplo:

- Reforma en el sistema financiero

- Reforma en el sistema energético

- Reforma en los costes administrativos

- Reforma en el sistema impositivo

- Reforma en el sistema regulatorio

- …

La actuación sobre el mercado de bienes y servicios, sobre la eficiencia administrativa, sobre el proceso de desapalancamiento financiero, sobre la disponibilidad de crédito, sobre la productividad del trabajo y del capital, sobre la seguridad de las inversiones…deben ser consecuencias inevitables de las reformas estructurales que han de ser acometidas a corto plazo en nuestro país.